กลุ่มบริษัทเอเซีย พลัส เผยแผนธุรกิจและกลยุทธ์ปี 2567 ต่อยอดบริการการเงินครบวงจรครอบคลุมทุกมิติ ตอกย้ำการเติบโตยั่งยืน

บริษัท เอเซีย พลัส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน) หรือกลุ่มบริษัทเอเซีย พลัส เผยแผนธุรกิจและกลยุทธ์ปี 2567-2569 ชู Wealth Management เป็นหัวหอกในการเติบโต พร้อมรุกตลาดกองทุนรวม ต่อยอดบริการทางการเงินและผลิตภัณฑ์ที่ครอบคลุมทุกมิติ เติมเต็มความต้องการของลูกค้าทุกกลุ่ม พร้อมส่งมอบผลดำเนินงานที่ดี ตอกย้ำความเป็นผู้นำในกลุ่มธุรกิจการเงินแบบครบวงจรเพื่อการเติบโตอย่างยั่งยืน

ดร.ก้องเกียรติ โอภาสวงการ ประธานกรรมการบริหาร บริษัท เอเซีย พลัส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน) และ บริษัทหลักทรัพย์เอเซีย พลัส จำกัด และประธานกรรมการ บริษัทที่ปรึกษา เอเซีย พลัส จำกัด กล่าวว่า

“เนื่องจากกลุ่มบริษัทเอเซีย พลัส ให้ความสำคัญต่อนโยบายการพัฒนาธุรกิจด้วยกลยุทธ์ Diversification (การพัฒนาผลิตภัณฑ์ใหม่ๆ เพื่อเพิ่มช่องทางในการสร้างรายได้ให้กลุ่มบริษัท) ส่งผลให้กลุ่มบริษัทเอเซีย พลัส เป็นผู้นำในกลุ่มธุรกิจการเงินครบวงจรอย่างเต็มรูปแบบ

สำหรับปี 2567 กลุ่มบริษัทเอเซีย พลัส ได้กำหนดกลยุทธ์หลักในการขับเคลื่อนองค์กรในระยะ 3 ปี เพื่อใช้เป็นแนวทางให้ทุกหน่วยงานในองค์กรดำเนินงานไปในทิศทางเดียวกัน และเพื่อสนับสนุนให้บริษัทสามารถบรรลุเป้าหมายการเติบโตในระยะยาว”

กลยุทธ์หลักในการขับเคลื่อนองค์กรในระยะ 3 ปี (ปี 2567 – 2569) มี 4 แกนหลักที่สำคัญ ได้แก่

1) Product & Value: มุ่งเน้นการพัฒนาผลิตภัณฑ์และการบริการให้มีความหลากหลายและส่งมอบคุณค่าที่สร้างความพึงพอใจในระดับที่สูงสุด

2) Process & Customer Experience: โดยการนำเอาเทคโนโลยีและปัญญาประดิษฐ์ (AI) เข้ามาพัฒนาประสิทธิภาพในการทำงานและการบริการ เพื่อมุ่งสร้างประสบการณ์ที่ดีให้กับลูกค้าอย่างต่อเนื่อง

3) Brand Value & perception: มุ่งเน้นการสร้างแบรนด์ให้โดดเด่นและเป็นที่ยอมรับโดยเฉพาะการปรับภาพลักษณ์บริษัทให้ทันสมัยและเหมาะสมกับกลุ่มลูกค้าเป้าหมายโดยเฉพาะกลุ่มผู้ลงทุนรายใหญ่ (High Net Worth)

4) People & Innovation: พัฒนาศักยภาพของบุคลากรโดยมุ่งเน้นการพัฒนาความรู้ในด้านผลิตภัณฑ์ทางการเงิน ความเข้าใจลูกค้า และความรู้ในด้านดิจิทัล รวมถึง data literacy (ความสามารถในการนำข้อมูลที่มีอยู่ในบริษัทฯ มาใช้ให้เกิดประโยชน์)

“สำหรับกลยุทธ์ Diversification ซึ่ง เอเซีย พลัส ทำมาต่อเนื่องหลายปีแล้ว เรามองเห็นความสำคัญของการกระจายรายได้ในผลิตภัณฑ์ที่หลากหลาย ซึ่งเป็นตัวแปรที่บ่งชี้ถึงความสามารถในการแข่งขันและการเติบโตที่แข็งแกร่ง

สะท้อนได้จากผลดำเนินงานในช่วงหลายปีที่ผ่านมา บริษัทมีสัดส่วนรายได้ที่มีความสมดุลและทำกำไรได้อย่างต่อเนื่อง โดยในปี 2567 เรายังคงวางเป้าหมายในการเติบโตอยู่ที่ double-digit ทั้งในแง่รายได้และกำไร” ดร.ก้องเกียรติกล่าว

สำหรับทิศทางการดำเนินงานและเป้าหมายการเติบโตที่แข็งแกร่งในแต่ละธุรกิจของกลุ่มบริษัทเอเซีย พลัส มีดังนี้

ธุรกิจด้านการลงทุน (บมจ.เอเซีย พลัส กรุ๊ป โฮลดิ้งส์) วางกลยุทธ์ Increase Investment Capability เป็นสิ่งที่สำคัญอย่างยิ่งสำหรับบริษัท ทั้งในแง่ของการขยายการลงทุนของบริษัทเพื่อให้ได้ผลตอบแทนที่ดีที่สุด ซึ่งบริษัทมีนโยบายการลงทุนในตราสารทุน ตราสารหนี้ ตราสารอนุพันธ์ หน่วยลงทุน ทั่วโลก รวมถึงการลงทุนหุ้นนอกตลาด และธุรกิจ Startup

ธุรกิจหลักทรัพย์ (บล.เอเซีย พลัส) ชูธุรกิจ Wealth Management เป็นหัวหอกในการเติบโตทั้งในระยะสั้นและระยะยาว ต่อยอดประสบการณ์ของบริษัทฯที่มีในธุรกิจ Wealth management มามากกว่า 17 ปี ซึ่งได้สั่งสมและเรียนรู้ความต้องการของนักลงทุนรายใหญ่ (High Net Worth) มาอย่างต่อเนื่อง

พร้อมรุกตลาดกองทุนรวมเพื่อสร้างฐานรายได้ที่มั่นคงสำหรับในอนาคต รวมทั้งยกระดับบริการ “นายหน้าซื้อขายหลักทรัพย์ (Broker)” สู่การเป็น “ผู้ให้บริการบริหารความมั่งคั่ง (Wealth Management)” โดยแนวทางดำเนินงานที่สำคัญๆ ได้แก่

- สร้าง Platform ที่มีมาตรฐานเพื่อส่งเสริมการลงทุนที่ตอบโจทย์ตรงตามความต้องการของกลุ่มลูกค้า ซึ่งจะมีเครื่องมือใหม่ๆให้บริการได้แก่

- ASP Academy: กระบวนการในการสร้างผู้แนะนำการลงทุน และ Relationship ให้มีคุณภาพตามแบบฉบับ Asia Plus DNA ที่มีความรู้รอบด้านรวมถึงการดูแลลูกค้าที่มีประสิทธิภาพ

- ASP CIO Office: กระบวนการในการวิเคราะห์และคัดเลือกผลิตภัณฑ์ทางการลงทุนที่เหมาะกับลูกค้าอย่างมีมาตรฐาน

- ASP-ONE: ประสบการณ์ในการใช้บริการของเราให้มีความสะดวกสบายและง่าย (Customer Experience)

- สร้าง Best Omni-Channel Experience โดยการผสมผสานเทคโนโลยี และ Human Touch เพื่อสร้างประสบการณ์การลงทุนที่ดีและเข้าถึงได้ง่าย สะดวก ปลอดภัยให้แก่ลูกค้าของบริษัท นั่นคือ

ธุรกิจบริหารจัดการทรัพย์สิน (บลจ.แอสเซท พลัส) วางกลยุทธ์มุ่งเน้นการออกผลิตภัณฑ์การลงทุนใหม่ๆ ที่มีความแตกต่างจากตลาดโดยรวมในกองทุนที่มีความหลากหลายในแต่ละประเทศ และในภาคอุตสาหกรรมที่เป็นที่นิยม ที่สำคัญที่สุดคือการส่งมอบผลการดำเนินงานของผลิตภัณฑ์ให้อยู่ในระดับที่ดีถึงดีที่สุดในอุตสาหกรรม ถือเป็นเป้าหมายหมายหลักของธุรกิจกองทุนรวม

ปัจจุบันกองทุนของ บลจ.แอสเซท พลัส ยังได้รับกระแสตอบรับที่ดี โดยเฉพาะอย่างยิ่ง กองทุนที่มีการลงทุนในตราสารทุนประเทศญี่ปุ่นอย่างกองทุน ASP-NGF ที่มีการดำเนินงานที่ยอดเยี่ยมเป็นอันดับ 1 ในกองทุนประเภทเดียวกันในปี 2566 รวมถึงกองทุนอื่นๆ โดยเฉพาะกองทุนตราสารทุนไทยอย่างกองทุน ASP-SME ที่สามารถสร้างผลตอบแทนที่โดดเด่นและติดอยู่กลุ่มชั้นนำของอุตสาหกรรมได้

ในส่วนของกองทุนเปิดใหม่ในปี 2566 แอสเซท พลัส ได้มีการจัดตั้งกองทุนที่ลงทุนในสินทรัพย์ประเภทคาร์บอนเครดิต อย่างเช่น ASP-GCC-UI ที่เน้นการลงทุนในสินเชื่อนอกตลาดที่คุณภาพดี มุ่งเน้นการสร้างรายได้ที่สม่ำเสมอ และมีความผันผวนต่ำ ซึ่งได้รับผลตอบรับที่ค่อนข้างดีจากนักลงทุน

ธุรกิจที่ปรึกษา (บจก.ที่ปรึกษา เอเซีย พลัส) เป็นอีกบทบาทสำคัญของบริษัทที่เข้ามามีส่วนร่วมผลักดันการเติบโตทางธุรกิจที่มั่นคงให้แก่กลุ่มลูกค้าธุรกิจ (Corporate) ซึ่งมีทั้งการระดุมทุนรูปแบบ Private Placement การทำ Merger & Acquisition และการการปรับโครงสร้างหนี้ เพื่อให้ลูกค้าประสบความสำเร็จตามเป้าหมายธุรกิจ

“แม้ว่าในปี 2567 เศรษฐกิจโลกยังเผชิญกับความไม่แน่นอนสูง รวมถึงเศรษฐกิจไทย แต่การวางกลยุทธ์ขับเคลื่อนองค์กรที่ชัดเจน จะผลักดันให้พนักงานและบริษัทในกลุ่มเอเซีย พลัส เดินไปข้างหน้าในทิศทางที่สอดคล้องกัน มุ่งไปสู่เป้าหมายเดียวกัน

คือการเพิ่มความแข็งแกร่งให้กับธุรกิจ Wealth Management อย่างต่อเนื่อง ซึ่งจะเป็นรากฐานในสร้างการเติบโตที่แข็งแกร่งและยังยืน พร้อมทั้งสร้างความเชื่อมั่นให้กับลูกค้าเพิ่มขึ้นอีกด้วย” ดร. ก้องเกียรติ กล่าวในตอนท้าย

SET INDEX มีความผันผวน เพิ่มความเสี่ยงสำหรับการลงทุนระยะสั้น

SET INDEX มีความผันผวน เพิ่มความเสี่ยงสำหรับการลงทุนระยะสั้น

•แนะนำเน้นสะสมหุ้นคุณภาพดีจ่ายปันผลได้ต่อเนื่อง เพื่อการลงทุนระยะยาว

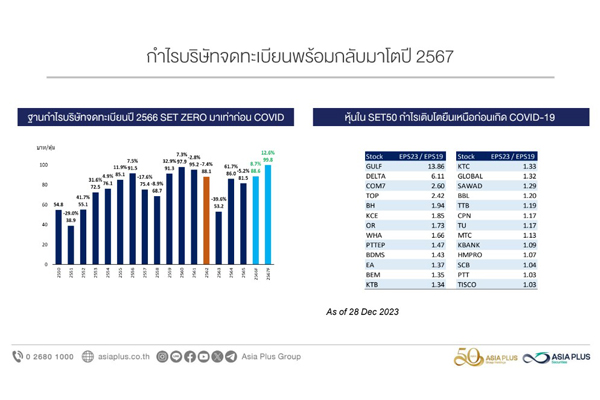

คุณเทิดศักดิ์ ทวีธีระธรรม รองกรรมการผู้อำนวยการ สายงานวิจัย บล.เอเซีย พลัส กล่าวว่า ในมุมมองทางปัจจัยพื้นฐาน ถือว่าตลาดหุ้นไทยอยู่ภายใต้สภาพแวดล้อมที่ค่อนข้างดี กล่าวคือ กำไรบริษัทจดทะเบียนปี 2567 ฟื้นตัวต่อเนื่องโดยประเมิน EPS Growth ที่ราว 12% โดยที่บริษัทใน SET50 มากกว่าครึ่ง สามารถทำกำไรได้สูงกว่าระดับก่อน Covid-19 ระบาดแล้ว

ในมุมของ Valuation พบว่าค่า PER ณ สิ้นปี 2567 อยู่ที่บริเวณ 14 เท่า มีค่า PBV ที่ 1.34 เท่าซึ่งถือว่าอยู่ระดับต่ำมากเมื่อเทียบกับอดีต ขณะที่หากพิจารณาระดับ Market Earning Yield Gap (ใช้กำไรคาดการณ์ปี 2567) อยู่ที่ 4% ซึ่งถือเป็น Valuation ที่ถูก และ เหมาะสมสำหรับการลงทุนระยะยาว

นอกจากนี้ทิศทางดอกเบี้ยนโยบายก็ถือได้ว่าสิ้นสุดวัฎจักรขาขึ้นแล้ว และอยู่ในช่วงที่รอเวลาปรับลดลง ซึ่งสถานการณ์ดังกล่าว ยิ่งจะทำให้ Market Earning Yield Gap ขยายตัวสูงขึ้นเพิ่มความน่าสนใจขึ้นตามลำดับ

ขณะที่หากพิจารณาในมุมของเศรษฐกิจ มีโอกาสฟื้นตัวราว 3.5% – 4% แม้จะมีความล่าช้าของโครงการภาครัฐฯ อาทิ DIGITAL WALLET อย่างไรก็ตามภาพระยะยาว อาจเป็นแรงผลักดันผ่านนโยบายการคลัง แก้ปัญหาเชิงโครงสร้างของประเทศ เพื่อเรียกความเชื่อมั่น พร้อมกับกระตุ้นเศรษฐกิจไทยที่เข้มข้นขึ้น

ขณะที่หากพิจารณาในมุมของเศรษฐกิจ มีโอกาสฟื้นตัวราว 3.5% – 4% แม้จะมีความล่าช้าของโครงการภาครัฐฯ อาทิ DIGITAL WALLET อย่างไรก็ตามภาพระยะยาว อาจเป็นแรงผลักดันผ่านนโยบายการคลัง แก้ปัญหาเชิงโครงสร้างของประเทศ เพื่อเรียกความเชื่อมั่น พร้อมกับกระตุ้นเศรษฐกิจไทยที่เข้มข้นขึ้น

อย่างไรก็ตามยังมีปัจจัยที่ทำให้ SET Index ปรับตัวขึ้นไปได้ยากในระยะสั้น ซึ่งเราเห็นว่าเป็นเพราะมูลค่าการซื้อขายที่ต่ำกว่าที่ควรจะเป็น กล่าวคือ มูลค่าการซื้อขายที่เบาบางเฉลี่ย 4.5 หมื่นล้านบาท/วัน (YTD) คิดเป็น TURNOVER ราว 65% ต่อปี ซึ่งสาเหตุหลักมาจากเม็ดเงินต่างชาติที่ยังไหลออกจากตลาดหุ้นไทยอย่างต่อเนื่อง สะท้อนถึงระดับความไม่มั่นใจของนักลงทุนที่มีต่อ SET Index

โดยอาจจะมีสาเหตุได้หลายประการ ไม่ว่าจะเป็น ความไม่เป็นเอกภาพของแนวนโยบายการเงิน และนโยบายการคลังของประเทศ, ความกังวลเรื่องตลาดตราสารหนี้ซึ่งในปี 2567 มีหุ้นกู้ที่ครบกำหนดชำระจำนวนมากราว 8.8 แสนล้านบาท และมีสัญญาณที่บางส่วนมีความเสี่ยงต่อการชำระคืน

นอกจากนี้ยังมีความกังวลสงสัย ในรูปแบบการซื้อขายผ่าน Program Trading และ การทำ Short Sell ในหุ้นที่มีขนาดกลาง-ใหญ่ สภาวะดังกล่าว ทำให้ SET Index มีความผันผวน เพิ่มความเสี่ยงสำหรับการลงทุนในระยะสั้น

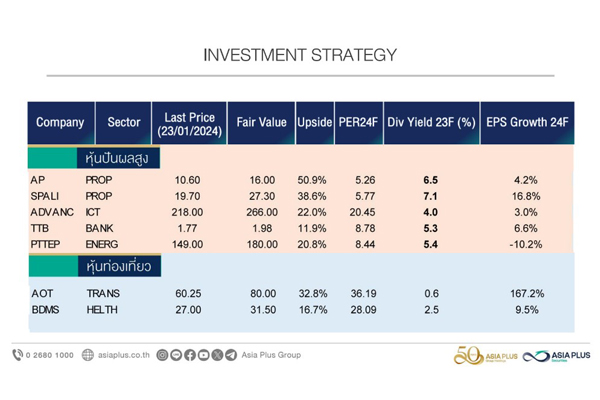

กลยุทธ์ที่แนะนำ เป็นการให้สะสมหุ้น คุณภาพดีที่สามารถจ่ายเงินปันผลได้ต่อเนื่อง เพื่อการลงทุนระยะยาว อาทิ AP, SPALI, ADVANC, PTTEP, TTB และหุ้นอ้างอิงกับการท่องเที่ยว AOT, BDMS หลังจากมีการเปิดฟรีวีซ่าไทยจีนถาวร ตั้งแต่เดือน มี.ค. เป็นต้นไป

ส่วนเป้าหมาย SET Index สิ้นปี 2567 เราประเมินว่าน่าจะอยู่ที่บริเวณ 1650-1670 จุด ภายใต้ MEYG ที่ระดับ 3.3% อิง P/E 17.24 เท่า และใช้ EPS67F 96 – 97 บาท/หุ้น